Чем поможет эта статья: Составить заявления по новым формам, чтобы вернуть или зачесть переплату по пенсионным или медицинским взносам. От чего убережет: Сотрудники ПФР не откажут в приеме заявления из-за неправильной или устаревшей формы.

Заявления о зачете и возврате взносов в ПФР надо будет подавать по новым формам. Они утверждены приказом Минтруда России от 4 декабря 2013 г. № 712н. В данной статье мы привели готовые образцы документов для ПФР:

— заявление о зачете излишне уплаченных взносов, пеней и штрафов (форма 22-ПФР);

— заявление о возврате излишне уплаченных взносов, пеней и штрафов (форма 23-ПФР);

— заявление о возврате сумм излишне взысканных взносов, пеней и штрафов (форма 24-ПФР).

Новые формы являются обязательными. Их можно будет подавать в ПФР спустя месяц после официального опубликования (на момент подписания данного номера журнала в печать они не опубликованы). Сейчас заявления можно подать по формам из приказа Минздравсоцразвития России от 11 декабря 2009 г. № 979н.

Главные отличия новых форм — их можно использовать не только для зачета и возврата по обычным взносам, но также и по дополнительным. Кроме того, появилась возможность зачесть взносы между разными бюджетами (межрегиональный зачет).

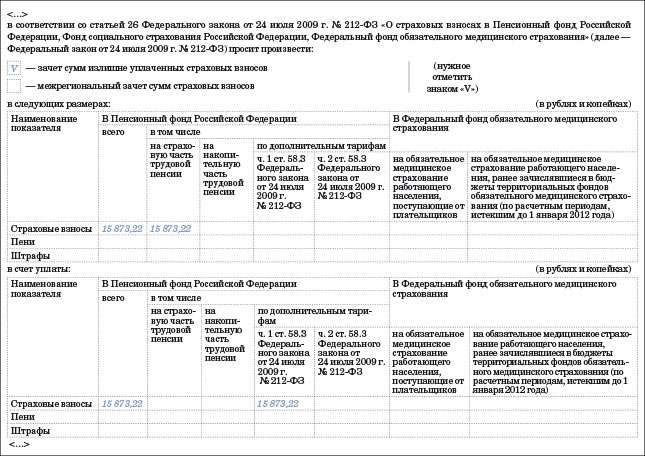

Заявление о зачете излишне уплаченных взносов (форма 22-ПФР)

Заявление по форме 22-ПФР вам понадобится для зачета переплаты (см. образец заявления ниже).

Скачать бланк в формате Word >>

Какие сведения должны быть в заявлении. В шапке заявления надо заполнить стандартные сведения о ПФР и компании: название, руководитель и др. Далее надо будет поставить знак «V» в ячейке, где сказано, что вы выбираете зачет сумм излишне уплаченных страховых взносов. Тут же есть строка для межрегионального зачета. Если вы заявляете о нем, то поставьте значок «V», а также заполните реквизиты своего отделения ПФР в нижней части заявления в полях, отмеченных знаком «*».

Важная деталь Если зачет взносов происходит в рамках бюджета одного и того же региона, не надо заполнять поля, отмеченные знаком «*».Далее выбирайте, какую именно переплату и в счет каких именно платежей вы просите зачесть — взносов, пеней или штрафов. Прежняя форма позволяла проводить зачет только в счет будущих платежей. Поэтому компаниям приходилось подавать отдельные заявления, чтобы погасить пени и штрафы возникшей переплатой.

В форме 22-ПФР есть графы и для взносов в ПФР, и для взносов в ФФОМС. Но это не означает, что переплату по пенсионным взносам можно направить в счет медицинских. Зачесть излишне уплаченные суммы чиновники позволяют только в пределах взносов, пеней и штрафов, поступающих в тот же внебюджетный фонд. Скажем, переплату в ПФР по взносам на страховую часть пенсии не дадут зачесть в счет недоимки или предстоящих платежей по взносам на обязательное медицинское страхование (ч. 21 ст. 26 Федерального закона от 24 июля 2009 г. № 212-ФЗ).

Возможна также ситуация, когда переплату выявят сотрудники ПФР, а не компания. Например, на проверке или сверке. Тогда они самостоятельно направят излишне уплаченные суммы в счет будущих платежей. Заявления от компании им не требуется. Однако если у вас возникнут возражения, то можете подать заявление по форме 22-ПФР и конкретизировать, какие именно суммы желаете погасить за счет переплаты (ч. 6 ст. 26 Закона № 212-ФЗ). К примеру, компания в 2013 году переплатила взносы на накопительную часть пенсии. Эту сумму можно зачесть в счет страховой части пенсии или в счет взносов по дополнительным тарифам. Свой выбор закрепите в соответствующих графах заявления.

Когда зачтут переплату. В течение 10 рабочих дней со дня обнаружения переплаты или получения заявления от плательщика. Если излишне уплаченные взносы были выявлены при сверке, то этот срок надо отсчитывать с даты подписания акта (ч. 7 ст. 26 Закона № 212-ФЗ).

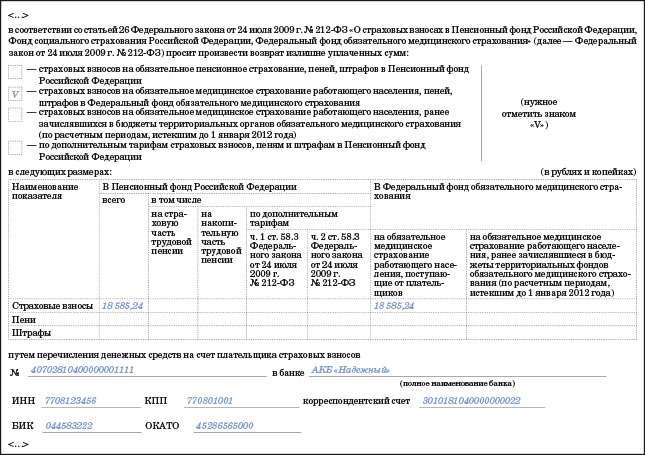

Заявление о возврате излишне уплаченных взносов (форма 23-ПФР)

Проверяющие из ПФР самостоятельно не возвращают переплату на расчетный счет компании. Для этого инициативу должен проявить плательщик взносов, представив письменное заявление по форме 23-ПФР (см. образец заявления ниже).

Скачать бланк в формате Word >>

Обратите внимание: если сведения о переплате взносов на обязательное пенсионное страхование вы уже показали в своей персонифицированной отчетности, то вернуть такую переплату нельзя (ч. 22 ст. 26 Закона № 212-ФЗ). В таком случае возможен только зачет в счет будущих платежей, пеней, штрафов. Если же переплату по пенсионным взносам вы обнаружили до сдачи отчетности, то тогда у вас есть выбор — зачесть деньги либо вернуть их из ПФР.

Какие сведения должны быть в заявлении. Помимо фамилии, инициалов и должности руководителя отделения ПФР, а также основных сведений о компании в заявлении надо поставить отметку о том, какие именно суммы образуют переплату. Выберите только один из четырех вариантов:

— взносы (пени, штрафы) на обязательное пенсионное страхование;

— взносы (пени, штрафы) на обязательное медицинское страхование;

— взносы (пени, штрафы) на обязательное медицинское страхование (по расчетным периодам до 2012 года);

— взносы (пени, штрафы) по дополнительным тарифам.

Далее в таблице надо расписать их конкретные суммы в рублях и копейках. И обязательно указать реквизиты банковского счета, на который вы хотели бы получить средства. Кстати, одним из таких реквизитов является код ОКАТО. Однако, как нам подтвердили в ПФР, в данной строке необходимо поставить код ОКТМО.

Осторожно! Малейшая ошибка в реквизитах банковского счета, на который вы хотели бы вернуть переплату, может затянуть срок поступления денег.Когда вернут деньги. Решение проверяющие примут в течение 10 рабочих дней после подачи заявления или подписания акта сверки. А в течение месяца с этой даты они обязаны вернуть переплату (ч. 11 ст. 26 Закона № 212-ФЗ). Но перед этим ревизоры направят ее на погашение задолженности по пеням и штрафам за несвоевременную уплату взносов, конечно, если она есть.

За задержку возврата излишне уплаченных взносов, пеней и штрафов организация вправе получить проценты за каждый день просрочки. Процентная ставка в таком случае равна 1/300 ставки рефинансирования. Для получения процентов надо будет оформить еще одно заявление в произвольной форме, так как в новых бланках места для таких сведений не предусмотрено.

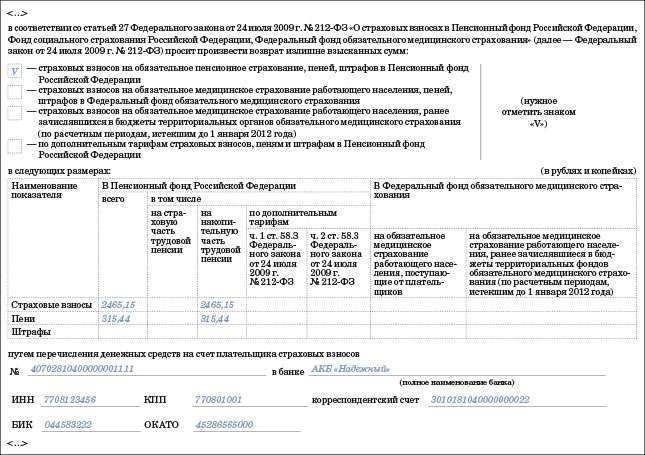

Заявление о возврате излишне взысканных взносов (форма 24-ПФР)

Важная деталь Излишне взысканные суммы можно только вернуть, но не зачесть.Чаще всего излишне взысканные взносы, пени и штрафы образуются, когда действия проверяющих компании удалось оспорить в суде. В отношении таких сумм зачет по инициативе компании провести нельзя. Но их можно вернуть. Для этого составьте заявление по форме 24-ПФР (см. образец заявления ниже). Его можно подать в территориальное отделение ПФР в течение одного месяца со дня, когда организация узнала об излишнем взыскании. В том случае, когда месячный срок пропущен, взыскать переплату можно только через суд в течение трех лет (ч. 5 и 6 ст. 27 Закона № 212-ФЗ).

Скачать бланк в формате Word >>

Какие сведения должны быть в заявлении. Порядок заполнения заявления о возврате излишне взысканных сумм будет таким же, как мы описали в предыдущем разделе.

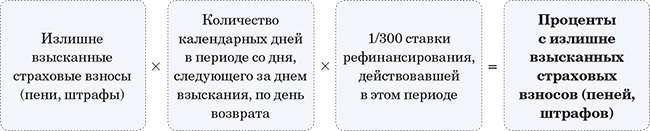

Но вы вправе требовать от ПФР проценты за период с даты, следующей за днем взыскания, по день возврата. Чтобы получить эти проценты, составлять дополнительное заявление не надо, фонд обязан вернуть деньги вместе с процентами безо всяких напоминаний (ч. 7 ст. 27 Закона № 212-ФЗ). Но мы все же рекомендуем приложить к форме 24-ПФР расчет процентов по свободной форме. Во-первых, чтобы напомнить проверяющим, что они обязаны вам перечислить эти проценты. Во-вторых, чтобы они сравнили свой расчет с вашим. Проценты рассчитывают по формуле:

Проценты выплачивает территориальное управление Казначейства России при возврате излишне взысканных страховых взносов. Оно уведомит отделение ПФР о дате и сумме возврата (ч. 10 ст. 27 Закона от 24 июля 2009 г. № 212-ФЗ). Если проценты уплачены не полностью, отделение фонда в течение трех рабочих дней со дня получения уведомления о возврате направляет территориальному управлению Казначейства России поручение на доплату недостающей суммы (ч. 11, 12 ст. 27 Закона № 212-ФЗ).

Когда вернут деньги. Фонд обязан вернуть излишне взысканную сумму вместе с процентами в течение одного месяца со дня получения заявления от организации.

Главное, о чем важно помнить

1 Излишне уплаченные взносы можно вернуть или зачесть в счет задолженности или будущих платежей. Если же переплата возникла из-за неправомерного взыскания, то ее можно только вернуть (если нет долгов).

2 С помощью новых заявлений можно проводить зачет и возврат взносов по дополнительным тарифам.

Дополнительно про зачет и возврат страховых взносов

Статьи: «Ошибка в КБК по страховым взносам не приводит к недоимке и пеням» («Главбух» № 4, 2014); «Как максимально быстро вернуть переплату по страховым взносам» («Главбух» № 2, 2013).

Документ: приказ Минтруда России от 4 декабря 2013 г. № 712н.