Чем поможет эта статья: Заполнить за 2013 год форму РСВ-1 ПФР и персонифицированную отчетность, а также при необходимости внести в них изменения. От чего убережет: От ошибок в годовой отчетности и ее пересдачи.

Крайний срок сдачи отчетности в ПФР за 2013 год — 17 февраля, так как 15-е выпало на субботу. Последний раз вам предстоит сдавать одновременно два отдельных отчета: форму РСВ-1 ПФР (приказ Минтруда России от 28 декабря 2012 г. № 639н) и сведения персонифицированного учета (постановление Правления ПФР от 31 июля 2006 г. № 192п). С I квартала будет введена единая пенсионная отчетность (см. ниже).

В этой статье мы разберем частые ваши вопросы о годовой отчетности в ПФР. А если вы уже ее сдали, можете проверить, все ли строки заполнены правильно. Время для исправления еще есть.

С I квартала отчетность в ПФР будет единой

За I квартал 2014 года надо будет сдать в ПФР только расчет РСВ-1. А индивидуальные сведения на работников войдут в состав этого расчета практически в том виде, в каком их подают сейчас. Только взносы не нужно будет делить на страховую и накопительную части. У новой формы два главных отличия от действующей.

1. Из раздела 2.1 исчезнут строки, в которых отдельно показывали выплаты и взносы по работникам 1966 года рождения и старше, более молодым сотрудникам и иностранцам.

2. Появится новый раздел 2.4. Его будут заполнять компании, в которых проведена аттестация или оценка условий труда. В этом разделе надо будет показать выплаты отдельно по каждому классу и подклассу условий труда.

Но пока поправки оставили неясными два момента. Первый — сколько раз подавать объединенную РСВ-1, если штат компании более 200 человек. Ведь сейчас в каждый файл можно включать индивидуальные сведения максимум по 200 сотрудникам. Второй — сколько штрафов будет применяться за недостоверную отчетностью, если, к примеру, ошибка будет только в одной из частей новой формы, к примеру в сведениях. Сейчас в законе установлено два отдельных штрафа — за недостоверный РСВ-1 и за неверные индивидуальные сведения.

На что обратить особое внимание в форме РСВ-1

О титульном листe: Что ставить на титульном листе — ОКАТО или ОКТМО?

На титульном листе РСВ-1 есть поле «Код по ОКАТО» — там указывают код территории, где компания зарегистрирована как страхователь. Но с 1 января 2014 года классификатор с кодами ОКАТО не применяется, поэтому правильно в этом поле ставить новые ОКТМО (утверждены приказом Росстандарта от 14 июня 2013 г. № 159-ст). Однако, как мы выяснили, в некоторых региональных отделениях ПФР просят страхователей проставлять, как и прежде, ОКАТО, поскольку еще не обновлена программа по приему отчетности. Например, такая ситуация сейчас в Москве и Подмосковье. Так что перед сдачей рекомендуем уточнить этот вопрос в своем фонде. Чтобы сопоставить коды ОКАТО вашей компании с новыми ОКТМО, воспользуйтесь справочной таблицей (письмо Минфина России от 13 декабря 2013 года).

О выплатах инвалидам: В штате нашей компании есть инвалиды. В каком разделе нам отражать выплаты таким работникам? И где показывать сумму, превышающую лимит по взносам в 568 000 руб., в отношении инвалидов?

Как упростить работу Быстро рассчитать средний заработок в различных ситуациях вы можете с помощью «Безошибочного расчетчика зарплат» на нашем сайте rz.glavbukh.ru.Суммы, выплаченные работникам-инвалидам, вы отразите в двух разделах. В разделе 3.1, где приводят сведения, необходимые для применения пониженного тарифа (ведь на зарплату инвалидов вы начисляете взносы по льготным ставкам). И в разделе 2.1 — там вы уже рассчитаете непосредственно сумму страховых взносов по пониженным тарифам. То есть в итоге в отчете РСВ-1 у вас будет заполнено два раздела 2.1 — один для общего тарифа, а другой для льготного.

Отражать в разделе 2.1 доход, начисленный работникам-инвалидам, нужно по общим правилам. Но взносы в таком случае начисляют только в пределах облагаемой базы, которая в прошлом году составляла 568 000 руб.

О дополнительных взносах: В 2013 году мы платили взносы, в том числе по дополнительным тарифам, по сотрудникам, занятым во вредных условиях. При этом выплаты некоторым таким работникам превысили 568 000 руб. Нужно ли где-то отдельно показывать эти сверхлимитные выплаты?

Нет, не нужно. Достаточно всю сумму выплат и взносов показать в разделе 2.2 или 2.3. Ведь дополнительные взносы нужно начислять, даже если выплаты в пользу человека превысили установленный лимит. Поэтому и выделять их отдельно никакого смысла нет.

Осторожно! Перечислять взносы в ПФР на накопительную часть пенсии в 2013 году нужно было только с выплат работникам 1967 года рождения и моложе.Об уточнении РСВ-1: Мы сдали отчет в январе, а в начале февраля обнаружили в нем ошибку — занизили сумму взносов в фонд. Как ее исправить?

В этом случае надо подать РСВ-1 заново, указав в нем правильные данные. Если вы успеете до 17 февраля включительно, отчет будет считаться поданным в день представления уточненного (ч. 3 ст. 17 Федерального закона от 24 июля 2009 г. № 212-ФЗ). При сдаче уточненки позже 17 февраля не забудьте погасить долг по взносам, а также доплатить пени. Только в этом случае штрафа не будет (ч. 4 ст. 17 Закона № 212-ФЗ). Также напомним, что если ошибка не приводит к долгу перед фондом, то уточненку можно и не отправлять. Как правило, страхователи корректируют такие неточности, только если речь идет о крупной переплате.

Что важно учесть в индивидуальных сведениях

Частая ошибка Показывают в форме СЗВ-6-4 взносы на выплаты сверх лимита в 568 000 руб. Однако отражать нужно только сами выплаты, превышающие верхний предел.О выплатах свыше 568 000 руб.: В течение 2013 года доходы некоторых наших сотрудников превысили 568 000 руб. Нужно ли сверхнормативные выплаты показывать в персонифицированной отчетности?

Да, сами выплаты нужно отразить. А вот взносы, начисленные с выплат работнику свыше 568 000 руб. по ставке 10 процентов, не показывайте. Из направленных в фонды платежей отражайте лишь те, которые начислены на зарплату в пределах 568 000 руб.

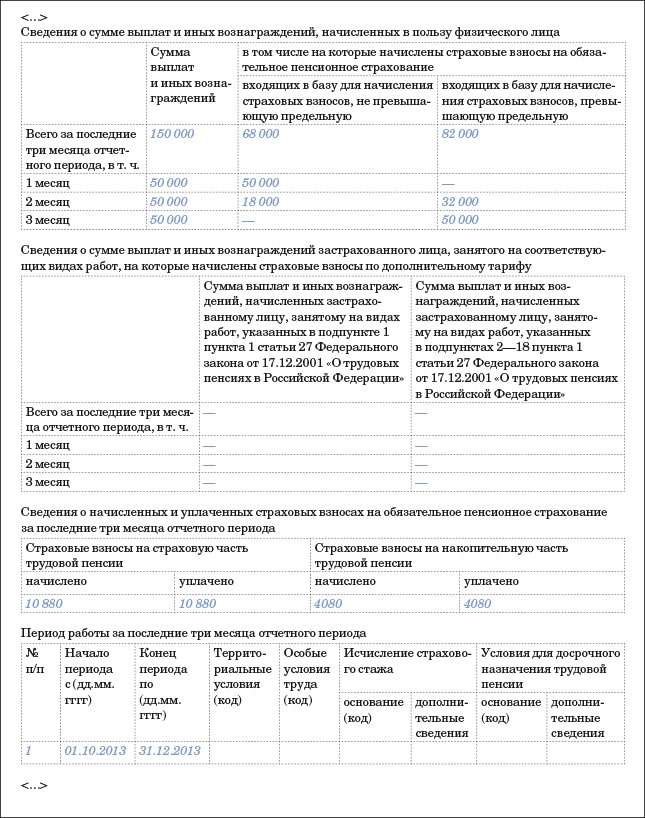

Пример: Образец заполнения формы СЗВ-6-4 за 2013 год, если заработок сотрудника превысил 568 000 руб. (см. ниже)

ООО «Вектор» применяет общий режим налогообложения и платит страховые взносы по стандартным тарифам. Оклад генерального директора компании Макарова Сергея Дмитриевича составляет 50 000 руб. Кроме того, в феврале 2013 года ему начислили премию по итогам работы в прошлом году в размере одного оклада. Получается, что с начала года он заработал всего 650 000 руб. (50 000 руб. x 12 мес. + 50 000 руб.), из них по 50 000 руб. в октябре, ноябре и декабре. Макаров родился в 1967 году. Взносы в ПФР с доходов директора за IV квартал 2013 года составили:

(568 000 руб. — (50 000 руб. x 9 мес. + 50 000 руб.)) x 16% = 10 880 руб. (на страховую часть);

(568 000 руб. — (50 000 руб. x 9 мес. + 50 000 руб.)) x 6% = 4080 руб. (на накопительную часть);

(650 000 руб. — 568 000 руб.) x 10% = 8200 руб. (взносы со сверхлимитных сумм, их включать в отчет не нужно).

Фрагмент заполнения формы СЗВ-6-4

Скачать бланк в формате Word >>

О форме сведений: Какие формы необходимо подготовить за 2013 год? В прошлом году комплект бланков менялся.

Важная деталь Индивидуальные сведения надо подавать одновременно с формой РСВ-1.Сейчас в стандартный комплект документов входят такие формы:

— СЗВ-6-4 «Сведения о сумме выплат и иных вознаграждений, о начисленных и уплаченных страховых взносах на обязательное пенсионное страхование и страховом стаже застрахованного лица»;

— АДВ-6-2 «Опись сведений, передаваемых страхователем в ПФР»;

— АДВ-6-5 «Опись документов сведений о сумме выплат и иных вознаграждений, о начисленных и уплаченных страховых взносах и страховом стаже застрахованных лиц, передаваемых страхователем в ПФР».

О декабрьских взносах: Взносы за декабрь 2013 года мы заплатили в январе. Нужно ли их показывать в отчете за год?

Нет, не нужно. Взносы за декабрь, которые вы заплатили в январе 2014 года, включите в отчетность за I квартал 2014 года (в графу «Уплачено» формы СЗВ-6-4). По правилам перечисленные взносы отражают в том периоде, в котором реально их направили в бюджет. И не важно, за какой месяц их начислили. Причем указывают суммы, уплаченные в течение последних трех месяцев отчетного периода, а не нарастающим итогом с начала года.

О кодах: Работник с 1 по 31 декабря 2013 года был в отпуске без сохранения зарплаты. Под каким кодом такой период отразить в сведениях по персонифицированному учету?

Период обычного отпуска без сохранения зарплаты, предоставленного по статье 128 Трудового кодекса РФ, отражайте в персонифицированной отчетности под кодом «АДМИНИСТР».

Но есть еще два кода для обозначения неоплачиваемого времени. Во-первых, «ДЛДЕТИ» — для отпусков по уходу за ребенком от полутора до трех лет. Во-вторых, «НЕОПЛ» — этим кодом обозначают прочие периоды, когда работник не получает зарплату. Скажем, время простоя по вине сотрудника, неоплачиваемые периоды отстранения от работы (недопущения к работе) и т. д.

О сведениях на работающих пенсионеров: Обязательно ли сдавать отчет в отношении сотрудника-пенсионера?

Да, обязательно. Объяснение тут простое. Пенсионер точно такой же работник, как и все остальные, выплаты в его пользу облагаются взносами в ПФР на общих основаниях. И никаких исключений действующее законодательство в этом случае не предусматривает.

О сведениях по иностранцам: Как подавать индивидуальные сведения на иностранных работников?

Индивидуальные сведения подайте на тех иностранных работников, которые зарегистрированы в системе обязательного пенсионного страхования. То есть у них есть страховое свидетельство и вы за них платите страховые взносы в ПФР.

Сейчас в системе обязательного пенсионного страхования регистрируются иностранцы, имеющие статус временно и постоянно проживающих на территории РФ. Кроме того, застрахованными считаются и временно пребывающие в России иностранцы, с которыми компания заключила трудовой договор на неопределенный срок либо несколько трудовых соглашений на общий срок как минимум шесть месяцев в течение календарного года.

При этом индивидуальные сведения на иностранцев оформляют в том же порядке, что и на обычных сотрудников. Необходимо только указывать специальные коды. К примеру, для временно проживающих они начинаются на ВЖ, а для временно пребывающих — на ВП. Скажем, если иностранцы работают в компании на общем режиме без льгот, то ставят коды ВЖНР и ВПНР.

Об уточнении сведений: Обнаружили ошибку в уже сданных и принятых фондом индивидуальных сведениях за 2013 год. Как действовать в такой ситуации?

Важная деталь Штраф за опоздание с индивидуальными сведениями снизился. Теперь он составляет 5 процентов от суммы взносов, начисленных за последние три месяца отчетного периода. Подробнее читайте в статье «Снижены в два раза штрафы за опоздание с индивидуальными сведениями».По закону страхователь сразу же должен подать корректирующие данные. И не важно, какая именно ошибка допущена — в расчете взносов или личных данных сотрудника. Также не имеет значения, когда именно нашли неточность: когда срок сдачи сведений истек или еще нет. Между тем некоторые ревизоры просят приносить исправленные сведения вместе со следующей отчетностью. Поэтому лучше уточнить порядок приема корректировок конкретно в вашем отделении ПФР.

В любом случае уточненная форма полностью заменяет в лицевом счете сотрудника все данные, которые сотрудники ПФР внесли туда из исходной формы. По этой причине корректирующие формы СЗВ-6-4 на работника надо заполнять полностью, а не только в той части, где вы нашли ошибку. Именно такой вывод следует из Правил заполнения формы СЗВ-6-4, а именно из таблицы, которая приведена в пункте 79 Инструкции по заполнению форм документов индивидуального (персонифицированного) учета.

Главное, о чем важно помнить

1 Подать форму РСВ-1 ПФР и индивидуальные сведения нужно одновременно — к 17 февраля.

2 В персонифицированной отчетности за 2013 год взносы, начисленные с выплат работнику свыше 568 000 руб., то есть по ставке 10 процентов, показывать не надо. А сами выплаты — надо.

Дополнительно про пенсионную отчетность

Статья: «В Пенсионном фонде рассказали, кого еще переведут на обязательную электронную отчетность» («Главбух» № 23, 2013).

Документы: Федеральный закон от 24 июля 2009 г. № 212-ФЗ; постановление Правления ПФР от 31 июля 2006 г. № 192п.